Yıllara sari inşaat ve onarım işleri 193 sayılı Gelir Vergisi Kanunu’nun 42–44. maddelerinde düzenlenmiştir.

Birlikte Bakalım 193 sayılı Gelir Vergisi Kanunu’nun 42–44. maddelerinde düzenlenen yıllara sari inşaat ve onarım işleri, başladıkları yılda bitmeyip sonraki yıllara sirayet eden taahhüt niteliğindeki yapım ve onarım faaliyetleridir.

İnşaat taahhüt işlerinde işin yıllara sari olup olmayacağı, işe başlama ve işin bitirilmesinin farklı takvim yıllarında vuku bulup bulmadığının tespiti ile mümkün olabilmektedir. İşin bitim tarihi olarak ise geçici ve kesin kabul usulüne tabi olan hallerde geçici kabul tutanağının onay tarihi, diğer hallerde işin fiilen tamamlandığı veya fiilen bırakıldığı tarihin esas alınması gerekmektedir.

Ayrıca, müteahhitlerce işin tamamen veya kısmen taşeronlara yaptırılması halinde, taşeronların Gelir Vergisi Kanununun 42 nci madde karşısındaki durumları, taahhüt ettikleri kısmın mahiyet itibariyle inşaat ve onarım işi kapsamında olup olmadığı ve süre olarak yıllara sirayet edip etmediğine göre tespit edilecektir.

Yıllara Sari İnşaat ve Onarma İşinde Başlangıç ve Bitim Tarihi

193 sayılı Gelir Vergisi Kanununun 42 nci maddesinin birinci fıkrasında, birden fazla takvim yılına sirayet eden inşaat (dekapaj işleride inşaat işi sayılır) ve onarma işlerinde kar veya zararın, işin bittiği yıl kati olarak tespit edileceği ve tamamının o yılın geliri sayılarak mezkur yıl beyannamesinde gösterileceği, aynı Kanunun 44 üncü maddesinde ise, inşaat ve onarma işlerinde geçici ve kesin kabul usulüne tabi olan hallerde geçici kabulün yapıldığını gösteren tutanağın idarece onaylandığı tarihin; diğer hallerde işin fiilen tamamlandığı veya fiilen bırakıldığı tarihin bitim tarihi olarak kabul edileceği hükme bağlanmıştır.

Bir işin Gelir Vergisi Kanununun 42 nci maddesi kapsamında değerlendirilebilmesi için;

-Faaliyet konusunun inşaat ve onarma işi olması,

-İnşaat ve onarma işinin birden fazla takvim yılına sirayet etmesi,

-İnşaat ve onarma işinin taahhüde bağlı olarak yapılması

şartlarının bir arada aranılması gerekmektedir.

Ayrıca, mezkur madde kapsamına giren işlerde, işin başlangıç tarihi olarak; yapılan sözleşmede yapılacak işin yer teslimi öngörülmüş ise yerin teslim edildiği tarih, sözleşmede yer teslim tarihi belirtilmemiş ise sözleşmede belirtilen işin başlangıç tarihi, sözleşmede bunların hiçbiri belirtmemiş ise sözleşmenin imzalandığı tarihin kabul edilmesi gerekmektedir.

Diğer taraftan, Kurumlar Vergisi Kanununun 15 inci maddesinin birinci fıkrasının (a) bendinde, Gelir Vergisi Kanununda belirtilen esaslara göre birden fazla takvim yılına yaygın inşaat ve onarım işleri ile uğraşan kurumlara bu işleri ile ilgili olarak yapılan hak ediş ödemeleri üzerinden %5 (04.02.2021 tarihli ve 31385 sayılı Resmî Gazete’de yayımlanan 03.02.2021 tarihli ve 3491 sayılı Cumhurbaşkanı Kararının Eki Kararda 01.03.2021 tarihinden itibaren yapılan ödemelere uygulanmak üzere) oranında tevkifat yapılacağı hükme bağlanmıştır.

Sözleşmede yer teslimi öngörülmüş ise işin yıllara sari olup olmayacağının değerlendirilmesinde fiilen yer tesliminin yapıldığı tarih esas alınacak olup, söz konusu işin yıllara sari olup olmadığının tespiti de ancak bu işle ilgili olarak yer tesliminin yapıldığı tarihin kesin olarak belirlenmesiyle mümkün olacaktır.

Yıllara Sari İnşaat İşinde Uygulanacak Stopaj Oranının Ne Olacaktır.

Gvk Kanunun 44 üncü maddesinde ise inşaat ve onarma işlerinde geçici ve kesin kabul usulüne tabi olan hallerde geçici kabulün yapıldığını gösteren tutanağın idarece onaylandığı tarihin, diğer hallerde işin fiilen tamamlandığı veya fiilen bırakıldığı tarihin bitim tarihi olarak kabul edileceği ile bitim tarihinden sonra bu işlerle ilgili olarak yapılan giderler ve her ne nam ile olursa olsun elde edilen hasılatın, bu giderlerin yapıldığı veya hasılatın elde edildiği yılın kâr veya zararının tespitinde dikkate alınacağı hüküm altına alınmıştır.

5520 sayılı Kurumlar Vergisi Kanununun 15 inci maddesinin birinci fıkrasında; kamu idare ve kuruluşları, iktisadi kamu kuruluşları, sair kurumlar, ticaret şirketleri, iş ortaklıkları, dernekler, vakıflar, dernek ve vakıfların iktisadi işletmeleri, kooperatifler, yatırım fonu yönetenler, gerçek gelirlerini beyan etmeye mecbur olan ticaret ve serbest meslek erbabı, zirai kazançlarını bilanço veya zirai işletme hesabı esasına göre tespit eden çiftçilerin, söz konusu maddelerde bentler halinde sayılan ödemeleri (avans olarak ödenenler dahil) nakden veya hesaben yaptıkları sırada, istihkak sahiplerinin kurumlar vergilerine mahsuben kesinti yapmaları gerektiği hüküm altına alınmıştır. Bu maddenin birinci fıkrasının (a) bendinde ise Gelir Vergisi Kanununda belirtilen esaslara göre birden fazla takvim yılına yaygın inşaat ve onarım işleri ile uğraşan kurumlara bu işleri ile ilgili olarak yapılan hak ediş ödemeleri üzerinden vergi kesintisi yapılacağı hükme bağlanmıştır.

Anılan Kanunun 15 inci maddesinin dördüncü fıkrasındaki yetkiye istinaden 29/3/2025 tarihli ve 9707 sayılı Cumhurbaşkanı Kararı eki Karar ile vergi kesinti oranları; demiryolu hattı, tramvay, füniküler, monoray, metro ve şehir içi raylı ulaşım sistemleri inşaat ve onarım işleri dolayısıyla bu işleri yapanlara ödenen istihkak bedelleri için %1, gemi inşaat ve onarım işleri dolayısıyla bu işleri yapanlara ödenen istihkak bedelleri için %1, diğer işler dolayısıyla bu işleri yapanlara ödenen istihkak bedelleri için %5 olarak belirlenmiş olup, bu düzenleme yayım tarihini izleyen ayın başından itibaren yapılan ödemelere uygulanmak üzere 30/3/2025 tarihi itibarıyla yürürlüğe girmiştir.

Buna göre, inşaat ve onarım işlerinde işin yıllara sari olup olmayacağı, işe başlama ve işin bitirilmesinin farklı takvim yıllarında vuku bulup bulmadığının tespiti ile mümkün olabilmektedir. İşin bitim tarihi olarak ise geçici ve kesin kabul usulüne tabi olan hallerde geçici kabul tutanağının onay tarihi, diğer hallerde işin fiilen tamamlandığı veya fiilen bırakıldığı tarihin esas alınması gerekmektedir.

Ayrıca müteahhitlerce işin tamamen veya kısmen taşeronlara yaptırılması halinde, taşeronların Gelir Vergisi Kanununun 42 nci madde kapsamındaki durumları, taahhüt ettikleri kısmın mahiyet itibarıyla inşaat ve onarım işi kapsamında olup olmadığı ve süre olarak yıllara sirayet edip etmediğine göre tespit edilecektir.

Yıllara sari inşaat işinde alt yüklenicilerin düzenleyecekleri hakediş faturalarında KDV ve gelir vergisinde tevkifat yapılır mı?

60 No.lu KDV Sirkülerinde yapılan açıklamalar çerçevesinde; yüklenicileri tarafından tamamen veya kısmen alt yüklenicilere (taşeronlara) veya daha alt yüklenicilere devredilen tevkifat uygulaması kapsamındaki yapım işlerinde, işi devreden her yüklenici tarafından, kendisine ifa edilen hizmete ait KDV üzerinden tevkifat yapılacaktır.

Kazanç Tespiti:

İşin bittiği yıl tüm gelir ve giderler karşılaştırılarak kazanç belirlenir. Önceki yıllarda tahsil edilen hakedişler avans olarak kaydedilir.

Geçici Vergi: Yıllara sari işler için geçici vergi uygulanmaz.

Stopaj (GVK m.94/3): İşverenler, yapılan hakediş ödemeleri üzerinden gelir vergisi stopajı yapmak zorundadır. Stopaj oranı %3’en 5 e çıkarılmıştır

Bu stopaj, işin bitiminde hesaplanacak nihai kazançtan mahsup edilir.

Dolayısıyla yüklenici açısından, iş süresince yapılan hakediş ödemeleri üzerinden %5 stopaj kesilir; işin tamamlandığı yıl beyan edilen kazançtan bu stopajlar düşülür.

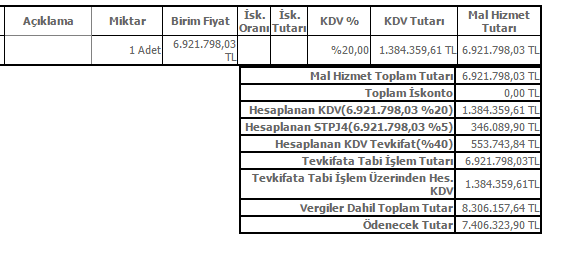

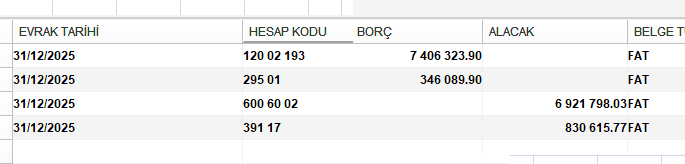

Faturada Örnek Gösterelim :

Muhasebe Kaydına Bakalım

Örnek

Bir yükleniciye 1.000.000 TL hakediş ödemesi yapılırsa:

- Stopaj: 1.000.000 × %5 = 50.000 TL

- Yükleniciye ödenecek net tutar: 950.000 TL

- 50.000 TL ise vergi dairesine yatırılır ve yüklenicinin nihai vergisinden mahsup edilir

3 Yıla Yayılan İnşaat Projesi

Proje Bedeli: 6.000.000 TL Hakediş Ödemeleri: 3 yıl boyunca eşit taksitlerle (yılda 2.000.000 TL) Stopaj Oranı: %5 (GVK m.94/3)

Hakediş

- Müteahhitin yaptığı iş karşılığında işveren tarafından dönemsel ödenen tutar.

- Hakedişler üzerinden KDV hesaplanır, ancak gelir vergisi ertelenir.

- Hakedişler 350 Yıllara Sari Hakedişler Hesabı altında izlenir.

Örnek 3 Yıla Yayılan İnşaat Projesi

Proje Bedeli: 6.000.000 TL Hakediş Ödemeleri: 3 yıl boyunca eşit taksitlerle (yılda 2.000.000 TL) Stopaj Oranı: %5 (GVK m.94/3)

| Yıl | Hakediş Tutarı (Brüt) | Stopaj (%5) | Yükleniciye Ödenen Net | Muhasebe Kaydı (Özet) |

|---|---|---|---|---|

| 2024 | 2.000.000 TL | 100.000 TL | 1.900.000 TL | 102 Bankalar / 340 Alınan Avanslar |

| 2025 | 2.000.000 TL | 100.000 TL | 1.900.000 TL | 102 Bankalar / 340 Alınan Avanslar |

| 2026 | 2.000.000 TL | 100.000 TL | 1.900.000 TL | 102 Bankalar / 340 Alınan Avanslar |

Toplam Stopaj: 300.000 TL Toplam Net Tahsilat: 5.700.000 TL

İşin Bitiminde (2026)

- Maliyetler: 5.200.000 TL

- Gelir (Proje Bedeli): 6.000.000 TL

- Kazanç: 800.000 TL

Vergilendirme:

- Beyan edilen kazanç: 800.000 TL

- Önceden kesilen stopaj: 300.000 TL

- Nihai ödenecek vergi: (800.000 × kurumlar vergisi oranı) – 300.000 TL

Maliyetler

- Direkt Maliyetler: Malzeme, işçilik, taşeron giderleri.

- Dolaylı Maliyetler: Amortisman, genel yönetim giderleri.

- Amortisman örnekleri:

- İnşaat makineleri amortismanı

- Şantiye ekipmanları amortismanı

- Taşıt amortismanı

- Tesis amortismanı

Hesap Planı

Ana Hesaplar

| Hesap Kodu | Hesap Adı | İşlevi |

|---|---|---|

| 170 | Yıllara Sari İnşaat ve Onarım Maliyetleri | Proje süresince yapılan tüm giderler burada birikir. İş bitiminde 622’ye aktarılır. |

| 350 | Yıllara Sari İnşaat ve Onarım Hakediş Bedelleri | İşveren tarafından ödenen hakedişler burada izlenir. İş bitiminde 600’e aktarılır. |

| 600 | Yurtiçi Satışlar | İşin tamamlanmasıyla birlikte hakediş bedeli satış olarak kaydedilir. |

| 622 | Satılan Hizmet Maliyeti | 170’te biriken maliyetler iş bitiminde buraya aktarılır. |

| 690 | Dönem Karı/Zararı | Gelir ve maliyet farkı burada görünür. |

🔹 Yardımcı Hesaplar

| Hesap Kodu | Hesap Adı | İşlevi |

|---|---|---|

| 740 | Hizmet Üretim Maliyeti | Malzeme, işçilik, taşeron giderleri önce buraya kaydedilir, sonra 170’e aktarılır. |

| 191 | İndirilecek KDV | Malzeme ve hizmet alımlarındaki KDV. |

| 391 | Hesaplanan KDV | Hakediş faturalarında hesaplanan KDV. |

| 320 | Satıcılar | Malzeme ve taşeron borçları. |

| 335 | Personel Borçları | İşçi ücretleri. |

| 102 | Bankalar | Hakediş ödemeleri. |

Örnek Muhasebe Akışı (3 Yıllık Proje)

740 Hizmet Üretim Maliyeti Borç

191 İndirilecek KDV Borç

320 Satıcılar Alacak

İşçilik gideri

740 Hizmet Üretim Maliyeti Borç

335 Personel Borçları Alacak

Hakediş faturası

102 Bankalar Borç

600 Yurtiçi Satışlar Alacak

391 Hesaplanan KDV Alacak

Dönem sonu aktarımı

170 Yıllara Sari İnşaat Maliyetleri Borç

740 Hizmet Üretim Maliyeti Alacak

İş bitiminde

622 Satılan Hizmet Maliyeti Borç

170 Yıllara Sari İnşaat Maliyetleri Alacak

Kar/Zarar hesabı

600 Yurtiçi Satışlar Borç

622 Satılan Hizmet Maliyeti Alacak

690 Dönem Karı/Zararı Alacak

Bu ayrıntılı hesap planı sayesinde yıllara sari inşaat işlerinde:

- Maliyetler proje süresince 170’te birikir,

- Hakedişler 350’de izlenir,

- İş bitiminde 600 ve 622 üzerinden gelir tablosuna aktarılır,

- Sonuçta 690 Dönem Karı/Zararı hesabında net kar/zarar görünür.

Vergisel Boyut

- Stopaj: Hakediş ödemeleri üzerinden %5 oranında gelir/kurumlar vergisi tevkifatı yapılır.

- Beyan: İşin bitiminde tüm gelir ve giderler toplanarak tek seferde beyan edilir.

- Bitim Tarihi: Geçici kabul tutanağının idarece onaylandığı tarih veya fiili bitiş tarihi esas alınır.

Vergi Avantajı

Teşvikler (yatırım indirimi, istihdam teşviki) uygulanabilir.

Vergi yükümlülüğü işin bittiği yıl doğar → nakit akışı avantajı sağlar.

Uzun vadeli projelerde kurumlar vergisi ertelenir.

Hakedişler → 350 hesapta,

Maliyetler → 170 hesapta,

Gelir → iş bitiminde 600 hesapta,

Kar/Zarar → 690 hesapta takip edilir

ÖRNEK :

Proje adı: A Blok Konut İnşaatı

Sözleşme bedeli: 3.000.000 TL + %18 KDV

Toplam maliyet: 2.100.000 TL

Süre: 2 yıl

Hakedişler: 1. yıl %50, 2. yıl %50

🔹 1. Malzeme Alımı (1. yıl)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 740 Hizmet Üretim Maliyeti | 800.000 | |

| 191 İndirilecek KDV | 144.000 | |

| 320 Satıcılar | 944.000 |

🔹 2. İşçilik Gideri (1. yıl)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 740 Hizmet Üretim Maliyeti | 250.000 | |

| 335 Personel Borçları | 250.000 |

🔹 3. Hakediş Faturası (1. yıl %50)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 102 Bankalar | 1.770.000 | |

| 600 Yurtiçi Satışlar | 1.500.000 | |

| 391 Hesaplanan KDV | 270.000 |

🔹 4. Dönem Sonu Aktarımı (1. yıl)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 170 Yıllara Sari İnşaat Maliyetleri | 1.050.000 | |

| 740 Hizmet Üretim Maliyeti | 1.050.000 |

🔹 5. Malzeme + İşçilik Gideri (2. yıl)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 740 Hizmet Üretim Maliyeti | 1.050.000 | |

| 320 Satıcılar | 1.050.000 |

🔹 6. Hakediş Faturası (2. yıl %50)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 102 Bankalar | 1.770.000 | |

| 600 Yurtiçi Satışlar | 1.500.000 | |

| 391 Hesaplanan KDV | 270.000 |

🔹 7. Dönem Sonu Aktarımı (2. yıl)

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 170 Yıllara Sari İnşaat Maliyetleri | 1.050.000 | |

| 740 Hizmet Üretim Maliyeti | 1.050.000 |

🔹 8. İşin Tamamlanması

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 622 Satılan Hizmet Maliyeti | 2.100.000 | |

| 170 Yıllara Sari İnşaat Maliyetleri | 2.100.000 |

🔹 9. Kar/Zarar Hesabı

| Hesap | Borç (TL) | Alacak (TL) |

|---|---|---|

| 600 Yurtiçi Satışlar | 3.000.000 | |

| 622 Satılan Hizmet Maliyeti | 2.100.000 | |

| 690 Dönem Karı/Zararı | 900.000 |

Kar/Zararın Bulunuşu

- Toplam Gelir (600): 3.000.000 TL

- Toplam Maliyet (622): 2.100.000 TL

- Dönem Karı (690):

- 3.000.000−2.100.000=900.000 TL

Gelir Tablosu (Proje Bazlı)

| Gelir Tablosu Kalemleri | Tutar (TL) |

|---|---|

| Net Satışlar (600) | 3.000.000 |

| Satışların Maliyeti (622) | -2.100.000 |

| Brüt Kar | 900.000 |

| Faaliyet Giderleri | 0 (varsayım: sadece proje maliyetleri dikkate alındı) |

| Faaliyet Karı | 900.000 |

| Vergi Karşılığı (örnek %20) | -180.000 |

| Dönem Net Karı (690) | 720.000 |

Bilanço (Proje Tamamlandığında)

Aktifler

| Varlıklar | Tutar (TL) |

|---|---|

| 102 Bankalar | 3.540.000 (hakediş ödemeleri toplamı) |

| 191 İndirilecek KDV | 144.000 |

| Toplam Aktifler | 3.684.000 |

Pasifler

| Kaynaklar | Tutar (TL) |

|---|---|

| 320 Satıcılar | 1.994.000 (malzeme + işçilik borçları) |

| 335 Personel Borçları | 250.000 |

| 391 Hesaplanan KDV | 540.000 |

| 690 Dönem Karı/Zararı | 900.000 |

| Toplam Pasifler | 3.684.000 |

Gelir tablosu: Proje bazlı net satışlar (3.000.000 TL) ile maliyetler (2.100.000 TL) karşılaştırılarak 900.000 TL brüt kar bulunur. Vergi sonrası net kar ise 720.000 TL’dir.

Bilanço: Proje sonunda banka hesabında hakedişlerden gelen tutar, satıcı ve personel borçları, KDV yükümlülüğü ve dönem karı birlikte gösterilir.

Bu tablo, yıllara sari inşaat işinde proje bazlı mali tabloların nasıl görüneceğini net şekilde gösterilmiştir.

Gelir Tablosu – VUK ve TFRS Karşılaştırması

| Kalem | VUK (Vergi Usul Kanunu) | TFRS (Türkiye Finansal Raporlama Standartları) |

|---|---|---|

| Net Satışlar (600) | 3.000.000 | 3.000.000 |

| Satışların Maliyeti (622) | -2.100.000 | -2.100.000 |

| Brüt Kar | 900.000 | 900.000 |

| Faaliyet Giderleri | 0 | 0 |

| Faaliyet Karı | 900.000 | 900.000 |

| Vergi Karşılığı (%20) | -180.000 | -180.000 |

| Dönem Net Karı (690) | 720.000 | 720.000 |

📌 Fark:

- VUK’ta gelir, işin tamamlandığı yıl kaydedilir.

- TFRS’de ise “tamamlanma yüzdesi yöntemi” uygulanabilir; işin ilerleme oranına göre gelir ve kar her yıl dağıtılarak raporlanır

- Bilanço – VUK ve TFRS Karşılaştırması

- Aktifler

| Varlıklar | VUK | TFRS |

|---|---|---|

| 102 Bankalar | 3.540.000 | 3.540.000 |

| 191 İndirilecek KDV | 144.000 | 144.000 |

| 170 Yıllara Sari İnşaat Maliyetleri | 0 (tamamlandığında kapatılır) | 0 (tamamlandığında kapatılır) |

| Toplam Aktifler | 3.684.000 | 3.684.000 |

Pasifler

| Kaynaklar | VUK | TFRS |

|---|---|---|

| 320 Satıcılar | 1.994.000 | 1.994.000 |

| 335 Personel Borçları | 250.000 | 250.000 |

| 391 Hesaplanan KDV | 540.000 | 540.000 |

| 690 Dönem Karı/Zararı | 900.000 | 720.000 (ilerleme yöntemiyle yıllara dağıtılabilir) |

| Toplam Pasifler | 3.684.000 | 3.684.000 |

📌 Fark:

- VUK’ta kar tamamlandığı yıl tek seferde görünür.

- TFRS’de kar, işin ilerleme yüzdesine göre her yıl kademeli olarak raporlanabilir.

Sonuç

- VUK yaklaşımı: Gelir ve kar, işin bittiği yıl topluca kaydedilir.

- TFRS yaklaşımı: Gelir ve kar, işin ilerleme oranına göre yıllara dağıtılarak raporlanır.

A Blok Konut İnşaatı projesi için ilerleme yüzdesi yöntemi (TFRS) ile yıllara dağıtılmış gelir tablosu ve VUK yaklaşımıyla karşılaştırmalı görünüm:

Gelir Tablosu – Yıllara Göre (TFRS vs VUK)

1. Yıl (Tamamlanma %50)

| Kalem | VUK | TFRS |

|---|---|---|

| Net Satışlar | 0 | 1.500.000 |

| Satışların Maliyeti | 0 | -1.050.000 |

| Brüt Kar | 0 | 450.000 |

| Vergi Karşılığı (%20) | 0 | -90.000 |

| Net Kar | 0 | 360.000 |

Yıl (Tamamlanma %100)

| Kalem | VUK | TFRS |

|---|---|---|

| Net Satışlar | 3.000.000 | 1.500.000 |

| Satışların Maliyeti | -2.100.000 | -1.050.000 |

| Brüt Kar | 900.000 | 450.000 |

| Vergi Karşılığı (%20) | -180.000 | -90.000 |

| Net Kar | 720.000 | 360.000 |

Bilanço – Yıllara Göre (TFRS vs VUK)

1. Yıl Sonu

| Kalem | VUK | TFRS |

|---|---|---|

| 170 Yıllara Sari İnşaat Maliyetleri | 1.050.000 | 0 (maliyetler 622’ye aktarılır) |

| 102 Bankalar | 1.770.000 | 1.770.000 |

| 391 Hesaplanan KDV | 270.000 | 270.000 |

| 690 Dönem Karı/Zararı | 0 | 360.000 |

Yıl Sonu

| Kalem | VUK | TFRS |

|---|---|---|

| 170 Yıllara Sari İnşaat Maliyetleri | 0 | 0 |

| 102 Bankalar | 3.540.000 | 3.540.000 |

| 391 Hesaplanan KDV | 540.000 | 540.000 |

| 690 Dönem Karı/Zararı | 720.000 | 360.000 |

Sonuç

- VUK yaklaşımı: Gelir ve kar tamamlandığı yıl topluca kaydedilir. 1. yıl kar görünmez, 2. yıl 720.000 TL net kar oluşur.

- TFRS yaklaşımı: Gelir ve kar ilerleme yüzdesine göre yıllara dağıtılır. 1. yıl 360.000 TL, 2. yıl 360.000 TL net kar görünür.

Bu tablo, aynı projenin VUK ve TFRS raporlama farkını net şekilde ortaya koyuyor:

- VUK → “Tamamlandığında gelir” yaklaşımı

- TFRS → “İlerleme yüzdesi” yaklaşımı

A Blok Konut İnşaatı projesi için ilerleme yüzdesi yöntemi (TFRS) ile yıllara dağıtılmış kar/zarar görünümünü grafiksel bir zaman çizelgesi

VUK ve TFRS farkını görsel olarak inceleyelim

Zaman Çizelgesi – Kar Dağılım

YIL 1 (Tamamlanma %50)

──────────────────────────────

VUK: Gelir = 0 TL, Kar = 0 TL

TFRS: Gelir = 1.500.000 TL

Maliyet = 1.050.000 TL

Net Kar = 360.000 TL

YIL 2 (Tamamlanma %100)

──────────────────────────────

VUK: Gelir = 3.000.000 TL

Maliyet = 2.100.000 TL

Net Kar = 720.000 TL

TFRS: Gelir = 1.500.000 TL

Maliyet = 1.050.000 TL

Net Kar = 360.000 TL

Özet

VUK yaklaşımı:

- yıl → Kar yok (0 TL)

- yıl → Tüm kar tek seferde (720.000 TL)

TFRS yaklaşımı:

- yıl → 360.000 TL kar

- yıl → 360.000 TL kar

- Toplam → 720.000 TL kar (iki yıla dağıtılmış)

Sonuç

- VUK, karı tamamlandığı yıl topluca gösterir.

- TFRS, karı ilerleme yüzdesine göre yıllara dağıtır.

Bu fark, özellikle uzun süreli projelerde finansal tabloların yorumlanmasında büyük önem taşır: VUK daha “beklemeli” bir yaklaşım, TFRS ise daha “sürekli” bir raporlama sağlar.

Kar Dağılımı – Çubuk Grafik Mantığı

YIL 1

VUK: |████████████████████████████████| 0 TL

TFRS: |████████████████ | 360.000 TL

YIL 2

VUK: |████████████████████████████████| 720.000 TL

TFRS: |████████████████ | 360.000 TL

Açıklama

- VUK (Vergi Usul Kanunu):

- yıl → Kar yok (0 TL)

- yıl → Tüm kar tek seferde (720.000 TL)

TFRS (Türkiye Finansal Raporlama Standartları):

- yıl → 360.000 TL kar

- yıl → 360.000 TL kar

- Toplam → 720.000 TL kar (iki yıla dağıtılmış)

VUK yaklaşımı: Beklemeli, kar işin bittiği yıl topluca görünür.

TFRS yaklaşımı: Sürekli, kar işin ilerleme yüzdesine göre yıllara dağıtılır.

VUK → “Tamamlandığında gelir”

TFRS → “İlerleme yüzdesi”

Örnek 2

Proje Senaryosu

- Proje adı: B Blok İş Merkezi İnşaatı

- Sözleşme bedeli: 5.000.000 TL + %18 KDV

- Toplam maliyet: 3.800.000 TL

- Süre: 3 yıl

- Hakedişler: 1. yıl %30, 2. yıl %40, 3. yıl %30

🔹 1. Yıl İşlemleri

- Malzeme alımı: 900.000 TL + 162.000 TL KDV

- İşçilik gideri: 600.000 TL

- Hakediş faturası (%30): 1.500.000 TL + 270.000 TL KDV

Malzeme Alımı (900.000 TL + 162.000 TL KDV)

740 Hizmet Üretim Maliyeti 900.000 Borç

191 İndirilecek KDV 162.000 Borç

320 Satıcılar 1.062.000 Alacak

İşçilik Gideri (600.000 TL)

740 Hizmet Üretim Maliyeti 600.000 Borç

335 Personel Borçları 600.000 Alacak

Hakediş Faturası (%30 = 1.500.000 TL + 270.000 TL KDV)

102 Bankalar 1.770.000 Borç

600 Yurtiçi Satışlar 1.500.000 Alacak

391 Hesaplanan KDV 270.000 Alacak

🔹 2. Yıl İşlemleri

Malzeme Alımı (1.200.000 TL + 216.000 TL KDV)

740 Hizmet Üretim Maliyeti 1.200.000 Borç

191 İndirilecek KDV 216.000 Borç

320 Satıcılar 1.416.000 Alacak

İşçilik Gideri (700.000 TL)

740 Hizmet Üretim Maliyeti 700.000 Borç

335 Personel Borçları 700.000 Alacak

Hakediş Faturası (%40 = 2.000.000 TL + 360.000 TL KDV)

102 Bankalar 2.360.000 Borç

600 Yurtiçi Satışlar 2.000.000 Alacak

391 Hesaplanan KDV 360.000 Alacak

🔹 3. Yıl İşlemleri

Malzeme Alımı (800.000 TL + 144.000 TL KDV)

740 Hizmet Üretim Maliyeti 800.000 Borç

191 İndirilecek KDV 144.000 Borç

320 Satıcılar 944.000 Alacak

İşçilik Gideri (500.000 TL)

740 Hizmet Üretim Maliyeti 500.000 Borç

335 Personel Borçları 500.000 Alacak

Hakediş Faturası (%30 = 1.500.000 TL + 270.000 TL KDV)

102 Bankalar 1.770.000 Borç

600 Yurtiçi Satışlar 1.500.000 Alacak

391 Hesaplanan KDV 270.000 Alacak

🔹 Proje Tamamlandığında

Maliyetlerin 622’ye aktarılması

622 Satılan Hizmet Maliyeti 3.800.000 Borç

170 Yıllara Sari İnşaat Maliyetleri 3.800.000 Alacak

Kar/Zarar Hesabı

600 Yurtiçi Satışlar 5.000.000 Borç

622 Satılan Hizmet Maliyeti 3.800.000 Alacak

690 Dönem Karı/Zararı 1.200.000 Alacak

✅ Sonuç:

- Toplam Gelir: 5.000.000 TL

- Toplam Maliyet: 3.800.000 TL

- Dönem Karı: 1.200.000 TL

- Vergi sonrası Net Kar (%20): 960.000 TL

| Gelir Tablosu Kalemleri | Tutar (TL) |

|---|---|

| Net Satışlar (600) | 5.000.000 |

| Satışların Maliyeti (622) | -3.800.000 |

| Brüt Kar | 1.200.000 |

| Faaliyet Giderleri | 0 (varsayım: sadece proje maliyetleri dikkate alındı) |

| Faaliyet Karı | 1.200.000 |

| Vergi Karşılığı (%20) | -240.000 |

| Net Kar (690) |

Bilanço (Proje Tamamlandığında)

Aktifler

| Varlıklar | Tutar (TL) |

|---|---|

| 102 Bankalar | 5.900.000 (hakediş ödemeleri toplamı) |

| 191 İndirilecek KDV | 522.000 |

| Toplam Aktifler | 6.422.000 |

Pasifler

| Kaynaklar | Tutar (TL) |

|---|---|

| 320 Satıcılar | 3.422.000 (malzeme + işçilik borçları) |

| 335 Personel Borçları | 1.800.000 |

| 391 Hesaplanan KDV | 900.000 |

| 690 Dönem Karı/Zararı | 960.000 |

| Toplam Pasifler | 6.422.000 |

Gelir tablosu: Proje bazlı net satışlar (5.000.000 TL) ile maliyetler (3.800.000 TL) karşılaştırılarak 1.200.000 TL brüt kar bulunur. Vergi sonrası net kar ise 960.000 TL’dir.

Bilanço: Proje sonunda banka hesabında hakedişlerden gelen tutar, satıcı ve personel borçları, KDV yükümlülüğü ve dönem karı birlikte gösterilir.

VUK ve TFRS karşılaştırmalı olarak bakalım

Gelir Tablosu – VUK vs TFRS

| Kalem | VUK (Tamamlandığında) | TFRS (İlerleme Yöntemi) |

|---|---|---|

| Net Satışlar | 5.000.000 | 1. Yıl: 1.500.000 2. Yıl: 2.000.000 3. Yıl: 1.500.000 |

| Satışların Maliyeti | -3.800.000 | 1. Yıl: -1.500.000 2. Yıl: -1.900.000 3. Yıl: -1.300.000 |

| Brüt Kar | 1.200.000 | 1. Yıl: 0 2. Yıl: 100.000 3. Yıl: 100.000 (ilerleme yüzdesiyle farklı dağılım olabilir) |

| Vergi Karşılığı (%20) | -240.000 | Yıllara göre dağıtılır |

| Net Kar | 960.000 | Toplam: 960.000 (yıllara yayılmış |

Fark:

- VUK → Gelir ve kar tamamlandığında topluca kaydedilir.

- TFRS → Gelir ve kar ilerleme yüzdesine göre yıllara dağıtılır.

Bilanço – VUK vs TFRS

1. Yıl Sonu

| Kalem | VUK | TFRS |

|---|---|---|

| 102 Bankalar | 1.770.000 | 1.770.000 |

| 170 Yıllara Sari İnşaat Maliyetleri | 1.500.000 | 0 (maliyetler 622’ye aktarılır) |

| 391 Hesaplanan KDV | 270.000 | 270.000 |

| 690 Dönem Karı/Zararı | 0 | 0 |

2. Yıl Sonu

| Kalem | VUK | TFRS |

|---|---|---|

| 102 Bankalar | 4.130.000 | 4.130.000 |

| 170 Yıllara Sari İnşaat Maliyetleri | 3.400.000 | 0 |

| 391 Hesaplanan KDV | 630.000 | 630.000 |

| 690 Dönem Karı/Zararı | 0 | 100.000 |

3. Yıl Sonu (Tamamlandığında)

| Kalem | VUK | TFRS |

|---|---|---|

| 102 Bankalar | 5.900.000 | 5.900.000 |

| 170 Yıllara Sari İnşaat Maliyetleri | 0 | 0 |

| 391 Hesaplanan KDV | 900.000 | 900.000 |

| 690 Dönem Karı/Zararı | 960.000 | 860.000 (örnek dağılım) |

VUK yaklaşımı: Kar ve gelir, işin bittiği yıl topluca görünür (960.000 TL net kar).

TFRS yaklaşımı: Kar ve gelir, işin ilerleme yüzdesine göre yıllara dağıtılır (her yıl kısmi kar, toplam yine 960.000 TL).

Ömer Köklüce